A partir del 1 de febrero de 2014, todas las transferencias y adeudos directos (domiciliaciones bancarias) se realizarán de cuerdo con las reglas de la Zona Única de Pagos en Euros (Single Euro Payments Area, SEPA), que de esa forma completará su implantación definitiva.

COMPARATIVA RECIBO «TRADICIONAL» Y RECIBOS SEPA

| Características | Recibos Tradicionales | Recibos SEPA |

|

Identificador de la cuenta |

ccc | IBAN |

|

Capacidad máximadel campo del concepto |

640 caracteres | 140 caracteres |

|

Plazo de presentación antes de lafecha de vencimiento del adeudo |

D-1 (D= fecha de vencimiento) | – Operación primera o única 7 días hábiles mínimo.-Operación recurrente o última 4 días hábiles mínimo. |

|

Plazos de devolución |

8 semanas (o hasta 13 meses para operaciones no autorizadas) | |

|

Posibilidad de rechazar las devoluciones |

Entre las 8 semanas y los 13 meses si el emisor dispone de una orden de domiciliación firmada y vigente | |

|

Ordenes de domiciliación |

Son válidas las órdenes ya formalizadas | |

|

Formato del fichero |

C19TXT | C19.14TXTOXML |

Adeudos domiciliados CSB‐19.14 Básico (CORE)

El adeudo domiciliado CSB‐19.14 básico es un instrumento de pago que permite la realización de los cobros de forma electrónica y automatizada entre personas jurídicas y/o particulares a través de un cargo en la cuenta del pagador. Este esquema permite al acreedor realizar un cargo en la cuenta del deudor, bajo la autorización de una orden de domiciliación o mandato.

Para poder emitir adeudos CSB‐19.14 básico, es necesario disponer de una orden de domiciliación o mandato vigente en el momento de la emisión del recibo. Hay que tener presente que dicho mandato caduca transcurridos 36 meses desde la última facturación. El acreedor debe custodiar el mandato firmado por el deudor por un mínimo de 14 meses después de la emisión del último recibo.

Requisitos para emitir adeudos directos esquema CSB‐19.14 Básico (CORE)

- Emisor y deudor deben ser personas jurídicas y/o particulares.

- Esquema obligatorio: todas las entidades que operan en adeudos admitirán esta modalidad.

- Accesibilidad: cualquier cuenta radicada en la Unión Europea, Islandia, Liechtenstein, Noruega, Suiza o Mónaco.

- Los mandatos previos a la migración seguirán siendo válidos. Formalización previa de mandatos nuevos con formato SEPA únicamente para las nuevas operaciones.

- Firma del mandato: el deudor titular de la cuenta de cargo debe firmar el mandato. Es necesario que previamente exista una orden del deudor para domiciliar los pagos.

- Custodia del mandato: el cliente acreedor deberá custodiar el mandato junto con sus posibles modificaciones o cancelación, por el tiempo que le pueda ser requerido.

- Pre notificación al deudor antes de iniciar la remesa.

- Identificador único del acreedor y referencia del mandato obligatorios.

- Utilización del código IBAN como identificador de la cuenta del deudor.

- BIC opcional: para identificar la entidad financiera del deudor.

- Precisa un formato de fichero específico: Cuaderno 19‐14 plano o formato ISO 20022 XML.

- Secuencia de los recibos: debe especificarse el tipo de recibo que se presenta (primero, recurrente, único o último).

- Presentación de adeudos con 7 días hábiles de anticipación para primeras operaciones o únicas, y 4 días hábiles para operaciones recurrentes o últimas.

- Plazos de devolución

o Hasta 5 días hábiles por cualquier motivo

o Hasta 8 semanas por orden del cliente

o 13 meses para pagos no autorizados

- Derecho de reembolso: el deudor tiene derecho a ser reembolsado por su entidad dentro de los plazos establecidos y si se cumplen las condiciones descritas en la Ley de servicios de pago (L.S.P.)

- Información sobre el concepto del pago: 140 caracteres.

Ley de servicios de pago (Emisión de recibos)

Uno de los aspectos regulados por la Ley 16/2009, de 13 de noviembre, de Servicios de Pago es el derecho a devolución que tiene el destinatario de un recibo y que se establece en los siguientes plazos:

- Hasta 8 semanas para aquellos casos en que se dio la autorización sin especificar el importe exacto y si, además, el importe del recibo supera el que razonablemente podría esperarse teniendo en cuenta sus anteriores pautas de gasto.

- Este plazo se amplía hasta los 13 meses cuando la domiciliación no está autorizada.

La adaptación de estos aspectos a la compensación interbancaria implica para el emisor de recibos la necesidad de tener siempre en su poder la autorización firmada por el deudor a quien se gira el recibo.

Cuando se trate del cobro de facturas por transacciones comerciales en las que pueden existir diferencias significativas en el importe de unos u otros recibos, es conveniente que la autorización sea individual, con indicación del importe a adeudar y detalle de la cuenta de adeudo.

Es importante tener en cuenta estas novedades normativas, especialmente por cuanto afectan al plazo en que puede producirse la devolución de los recibos.

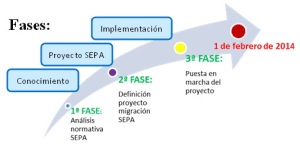

Proyecto de migración a SEPA

La migración a SEPA conlleva el conocimiento de la nueva regulación SEPA y el diseño de un proyecto individual de cómo empezar el proceso de migración.

Este proceso de adaptación a los nuevos estándares SEPA implica el cumplimiento de una pauta de trabajo y la confección de una estrategia teniendo muy presente que el tiempo para realizar la conversión total es limitado: 1 de febrero de 2014.

I FASE DE CONOCIMIENTO:

- Nuevos tipos de ficheros SEPA (texto plano o XML)

- Sustitución del CCC por el IBAN

- Nuevos esquemas SEPA: SCT y SDD (CORE y B2B)

- Mandato u orden de domiciliación SEPA

II FASE DE PROYECTO SEPA:

- Estudiar el impacto en las áreas que pueden resultar afectadas por la nueva normativa.

- Planificar los cambios que sean necesarios en los procesos y sistemas de la empresa.

- Establecer un calendario de adaptación de los ficheros teniendo en cuenta que la fecha de migración máxima es el 1 de febrero de 2014.

III FASE DE IMPLEMENTACIÓN:

- Adaptación a los nuevos tipos de ficheros SEPA (texto plano o XML).

- Llevar a cabo con las entidades bancarias las validaciones necesarias para comprobar que todo funciona correctamente.

- Actualización de los números de cuenta, preparación de sistemas para la sustitución del CCC por el IBAN.

- Confección de nuevos mandatos.

Todos estos aspectos técnicos y muchos otros, se han recogido en la nueva versión de GESFINCAS 2014 sin perder de vista, que los 640 caracteres que ahora explican el contenido del recibo se quedan reducidos a 140 con la consiguiente pérdida de información que se traslada al administrado.

Para no tener que volver al papel impreso y buzoneo de los recibos, se han buscado formulas que permitan trasladar los 640 caracteres de siempre a los administrados, vía Web (Despacho virtual) o e‐mail personalizado.

A continuación vamos a explicar los cambios realizados en GESFINCAS, para conseguir los objetivos reseñados en los párrafos anteriores.

MODIFICACIONES REALIZADAS EN GESFINCAS PARA LA ADAPTACIÓN AL SEPA

|

1.‐ Mantenimiento de bancos:

2.‐ Mantenimiento de oficinas:

3.‐ Listado de propietarios \ validación dígito de control:

4.‐ Generación del soporte magnético:

5.‐ Impresión del contenido del soporte magnético:

6.‐ Selección de recibos para segunda presentación:

7.‐ Generación de ficheros para transferencias:

|

8.‐ Impresión del contenido del fichero de transferencias:

9.‐ Impresión de recibos:

10.‐ Cartas de aviso de cobro:

11.‐ Cartas de aceptación de adeudo:

12.‐ Mantenimiento de propietarios:

13.‐ Despacho 24 horas:

14.‐ Cobro de remesas:

15.‐ Recibos devueltos por soporte magnético:

|

Antes podíamos poner muchos conceptos en los recibos, ahora, según leo solo se pueden poner dos conceptos, y la verdad es que vamos para atrás en lugar de avanzar. y también les puedo decir que donde pone la norma sepa que solo se pongan dos conceptos, en ningún sitio, solo hablar de 140 caracteres, y está bien, pero no dice que NADA que sean dos conceptos y la prueba está en que algunos bancos han desarrollado programas que consideran 8 conceptos.. Necesito algún programa que acepte mas conceptos. alguien me puede ayudar.

gracias

Efectivamente el SEPA, a reducido los caracteres a 140, en los recibos que son emitidos en soporte magnético.

El programa para administradores de fincas, Gesfincas, admite tanto conceptos como sea posible hasta llegar a los 140 caracteres, y para conseguir más conceptos, se podría reducir el nombre de los mismos, ejemplo: cuota mensual, poner c. mensual.

Si tiene alguna duda, ruego que contacte con nosotros.